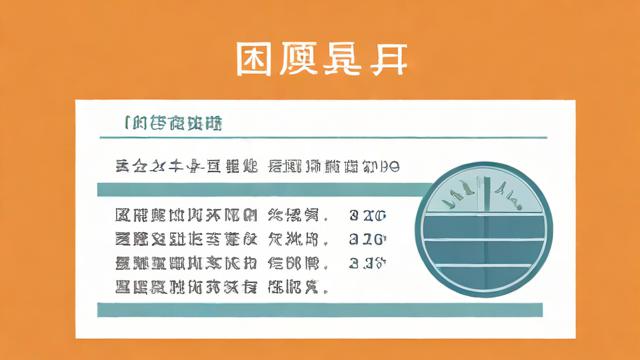

增值税发票认证是指通过增值税发票税控系统对发票数据进行识别和确认,确保发票的真实性和合法性。

增值税发票认证是指通过增值税发票税控系统对增值税发票所包含的数据进行识别、确认,纳税人通过增值税发票税控系统开具发票时,系统会自动将发票上的开票日期、发票号码、发票代码、购买方纳税人识别号、销售方纳税人识别号、金额、税额等要素,经过加密形成防伪电子密文打印在发票上,以下是关于增值税为什么要认证的详细解释:

1、确保信息真实性

防止伪造和篡改:增值税发票是重要的财务凭证,其数据的真实性直接影响企业的税务申报和国家的税收收入,通过认证可以有效识别假发票,防范和打击专用发票违法犯罪行为。

提高数据可靠性:认证过程包括对发票信息的解密还原和比对,确保发票上的各项数据准确无误,从而提高了数据的可靠性。

2、保障税款抵扣

合法抵扣进项税:只有经过认证相符的增值税专用发票才能用于抵扣进项税或办理出口退税,未经认证或认证不相符的发票不能进行抵扣,从而避免了虚假抵扣的情况。

防止重复抵扣:通过认证系统,税务机关可以有效监控每张发票的使用情况,避免企业或个人重复使用同一张发票进行多次抵扣。

3、加强税务管理

推行“以票控税”政策:发票认证是税务机关进行纳税申报管理、出口退税审核、发票稽核比对、异常发票核查以及税务稽查的重要依据,通过认证,税务机关可以更好地掌握企业的经营状况和税收缴纳情况。

提高税收征管效率:通过增值税发票认证系统的实施,税务机关可以更高效地进行税务管理和监督,减少人为操作的错误和漏洞。

4、促进公平竞争

打击非法行为:通过对增值税发票的严格认证,可以有效遏制虚开、倒卖、虚报等违法行为,维护市场经济秩序。

保护守法企业:严格的发票认证机制可以保护守法企业的合法权益,避免因其他企业的违法行为而受到不公平的竞争压力。

5、增强财务管理

提升财务透明度:企业通过增值税发票认证,可以提高自身财务数据的透明度和准确性,有助于内部审计和财务管理。

降低财务风险:认证后的发票数据更加可靠,可以减少企业在财务处理中的风险,避免因发票问题导致的税务纠纷。

6、支持政策实施

落实税收优惠政策:通过增值税发票认证,可以确保企业享受的税收优惠政策真实有效,避免虚假申报。

推动电子发票应用:随着技术的发展,增值税发票认证系统也在不断升级,支持电子发票的应用,提高了发票管理的现代化水平。

7、提高法律遵从性

符合法律法规要求:根据相关税法规定,企业必须对取得的增值税专用发票进行认证后才能进行抵扣,未按规定认证的发票不能作为抵扣凭证,这是企业依法纳税的基本要求。

减少法律风险:通过认证可以避免因发票问题引发的法律纠纷,保护企业的合法权益。

8、优化资源配置

合理配置资源:通过增值税发票认证,税务机关可以更准确地掌握企业的经营状况,合理配置税收资源,提高税收征管的效率和效果。

支持企业发展:认证后的发票数据为企业提供了准确的财务依据,有助于企业做出更科学的经营决策,促进企业的健康发展。

增值税发票认证在确保信息真实性、保障税款抵扣、加强税务管理等方面都发挥着重要作用,通过严格的认证机制,可以有效防范税务风险,提高税收征管效率,促进市场经济的公平竞争,企业也应高度重视增值税发票的认证工作,确保自身的财务数据真实可靠,依法合规经营。